トップページ > お知らせ/税の最新情報

2025年

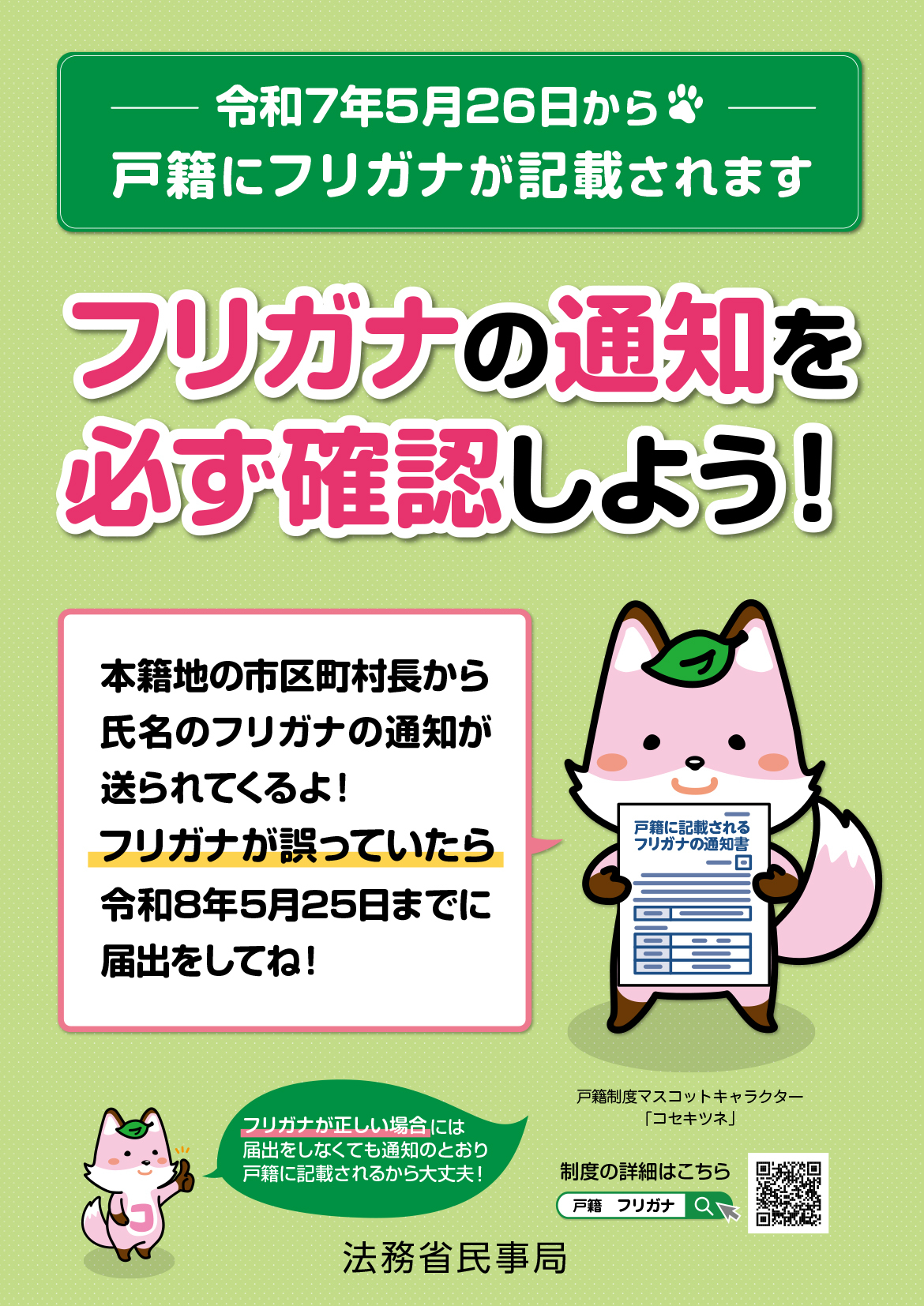

令和7年5月「改正戸籍法」施行 戸籍の氏名にフリガナが追加されます

これまで氏名の「フリガナ」は戸籍の記載事項とされていませんでしたが、令和5年6月に戸籍法が改正され、戸籍の記載事項に、新たに氏名のフリガナが追加されることになります。この制度は、令和7年5月26日からスタートします。

制度開始日以後に、出生等により初めて戸籍に記載される人は出生届等の届出時にあわせてそのフリガナを届け出ることとなりますが、それ以外の人は、次のような流れで戸籍へフリガナが記載されます。

( 1 )令和7年5月26日以降、本籍地の市区町村から戸籍に記載される予定の氏名のフリガナの通知が届く

( 2 )通知されたフリガナが正しいかどうか確認する(正しい場合、特段の手続きなし)

( 3 )フリガナが誤っている場合、令和8年5月25日までに正しいフリガナの届出が必要(マイナポータルから届出可能)

*市町村からの通知を必ず確認しましょう!

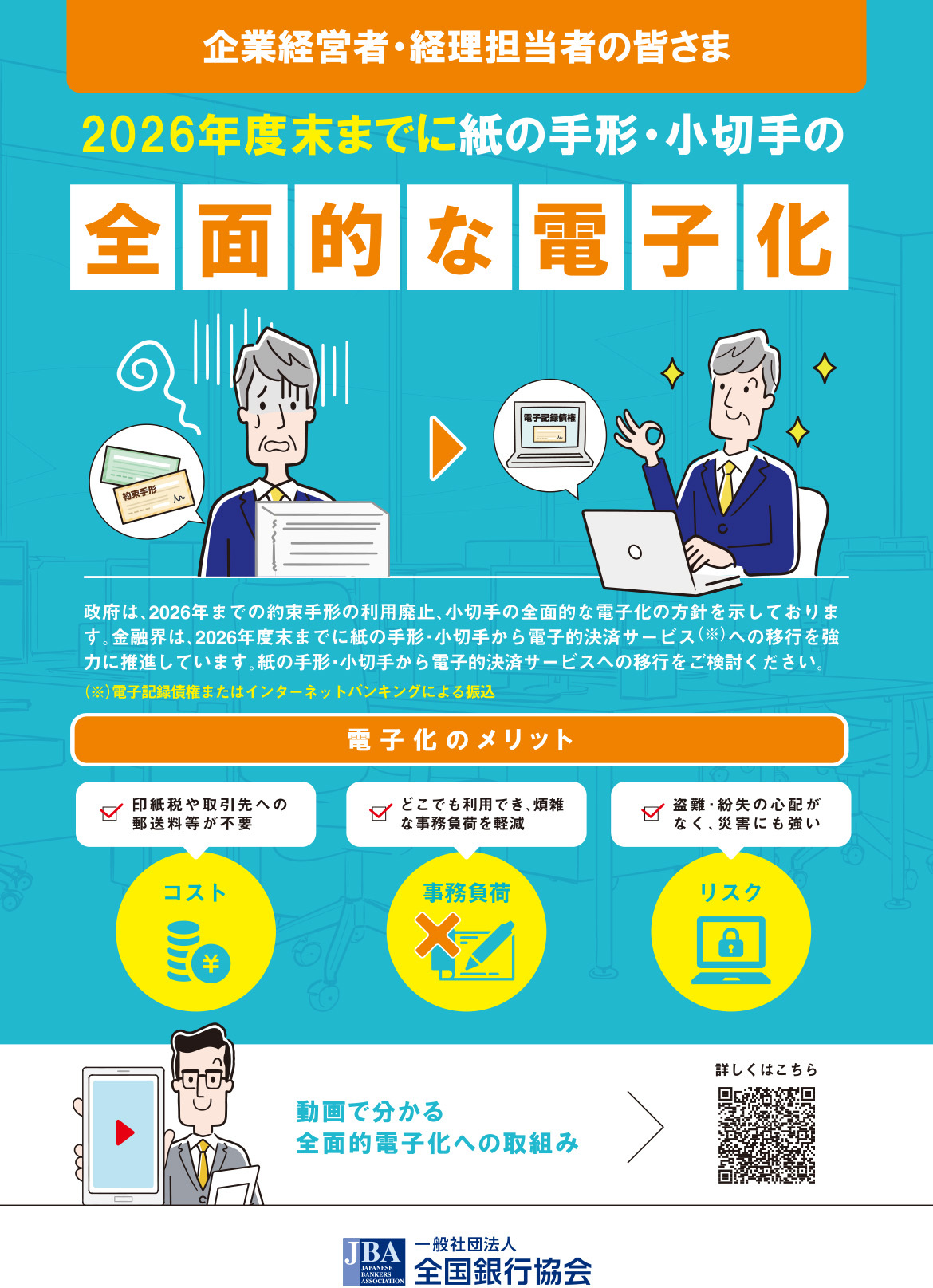

2026年に紙の約束手形の利用が廃止されます 進めましょう! 決済手段のデジタル化

決済手段の1つである、紙の約束手形。約束手形を振り出して支払う側の企業(支払企業)にとっては、①現金での支払日を延ばせるため資金繰りに余裕ができる②金利が発生しないためコストが削減できる──といったメリットがあります。一方で、約束手形を受け取る側の企業(受取企業)にとっては、その裏返し。また、多くの場合、支払企業は仕事を発注する側であり、受取企業は仕事を受注する側=下請の立場にあります。こうした取引上の立場の違いもあり、紙の約束手形による支払いは、受取企業が資金繰りに苦しむ要因の1つとなっていました。そこで政府は、「2026年をめどに、紙の約束手形の利用を廃止する」との方針を打ち出し、これを受けて産業界・金融界では、その実現に向けた取り組みが進められています。

現在、支払手段の1つとして紙の約束手形を利用している企業は、2026年までに、①現金による支払い(原則/インターネットバンキングによる銀行振込を含む) ②電子記録債権(でんさい)による支払い――のいずれかの支払手段に切り替えることが必要です。

また、2024年11月以降、下請法(下請代金支払遅延等防止法)の運用ルールが変更され、交付から満期日までの期間が60日を超える約束手形等による支払いは、業種を問わず行政指導の対象となりました。決済手段のデジタル化とともに、支払サイトの短縮が必要な場合は、新たに生じる運転資金の調達方法も考慮しましょう。

ECサイトで購入した物品のインボイスについて

ECサイトで購入した物品について、税務調査の際、ECサイト上の購入者の購入情報を管理するページ内において領収書等データをダウンロードすることができる場合には、ECサイト提供事業者が、電子取引に係る保存義務者(物品の購入者)において満たすべき真実性の確保及び検索機能の確保の要件を満たしていることを前提に、その領収書等データをダウンロードして保存していなくても良いとされました。

こうした取扱いは、当該ECサイト提供事業者が、物品の購入者において満たすべき真実性の確保及び検索機能の確保の要件を満たしている場合に認められるものであり、また、当該領収書等データは各税法に定められた保存期間が満了するまで確認が随時可能である必要があります。

閲覧期限に制約があり、調査のタイミングでダウンロードできない場合は、予めダウンロードして保存しておく必要があります。

確定申告をお忘れなく

給与所得者であっても、その給与所得以外に副収入等によって20万円を超える所得を得ている場合には、雑所得として確定申告が必要となります

例えば以下のようなものが、雑所得に該当します

・インターネットのオークションサイトやフリーマーケットアプリなどを利用した個人取引による所得

・自家用車などの資産の貸付けなど、シェアリングエコノミーによる所得

・ビットコインをはじめとする暗号資産の売却等による所得

また、上場株式の売買は譲渡所得 配当金収入は配当所得となります

詳細は、国税庁「確定申告」のページをご覧ください

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/

国税庁 令和5事務年度における所得税及び消費税調査等の状況について

国税庁は、所得税及び個人事業者の消費税について、令和5事務年度(令和5年7月から令和6年6月までの間)に実施した調査等の状況を明らかにしました。

この中で、国税庁の主な取り組みも示されています

(1)富裕層に対する調査状況

(2)海外投資等を行っている個人に対する調査状況

(3)インターネット取引を行っている個人に対する調査状況

(4)無申告者に対する調査状況

(5)消費税の還付申告者に対する調査状況 など

調査状況等については、国税庁ホームページ(報道発表「令和5事務年度における所得税及び消費税調査等の状況について (https://www.nta.go.jp/information/release/kokuzeicho/2024/shotoku_shohi/pdf/shotoku_shohi.pdf)」参考計表及び付表)として公表されていますので、ご参照ください。

令和7年度税制改正大綱が閣議決定されました

財務省は、令和7年度税制改正大綱が12月27日に閣議決定されたことを次のとおり公表しました。

今回の主な改正点は、所得税の基礎控除の控除額の引上げ並びに大学生年代の子等に係る新たな控除の創設(いわゆる年収103万円の壁)、事業承継税制の要件緩和や生産性向上や賃上げに資する中小企業への特例措置の延長等になります。一方で、防衛力強化に係る財源確保のための税制措置などが決定されました。

詳細については、「財務省ホームページ(税制)(https://www.mof.go.jp/tax_policy/tax_reform/outline/index.html)」をご参照ください。